|

O saldo do primeiro ano de pandemia de Covid-19 não foi bom para o consumidor brasileiro, especialmente os clientes de bancos. Um levantamento inédito feito pelo Idec (Instituto Brasileiro de Defesa do Consumidor) em dois canais que atendem consumidores – Consumidor.gov.br e Banco Central – mostra uma explosão de reclamações sobre os serviços financeiros. As ocorrências envolvendo o crédito consignado ficaram em primeiro lugar, com um aumento de 179% nos registros em relação a 2019.

Na plataforma do Consumidor.gov.br o aumento foi de 441% sobre a ocorrência classificada como “Cobrança por serviço/produto não contratado/não reconhecido/não solicitado”. No ranking do Banco Central houve aumento de 56% nos registros de reclamações sobre as operações classificadas como “Oferta ou prestação de informação sobre crédito consignado de forma inadequada”.

“Os abusos praticados durante a pandemia demonstram o desrespeito ao consumidor, principalmente no contexto da crise sanitária e econômica sem precedentes que nos assola. A população sofre com a crise, com a diminuição de renda e com o isolamento social. Nesse momento, torna-se mais necessária a atuação de instituições financeiras responsáveis”, critica a economista e coordenadora do programa de Serviços Financeiros do Idec, Ione Amorim.

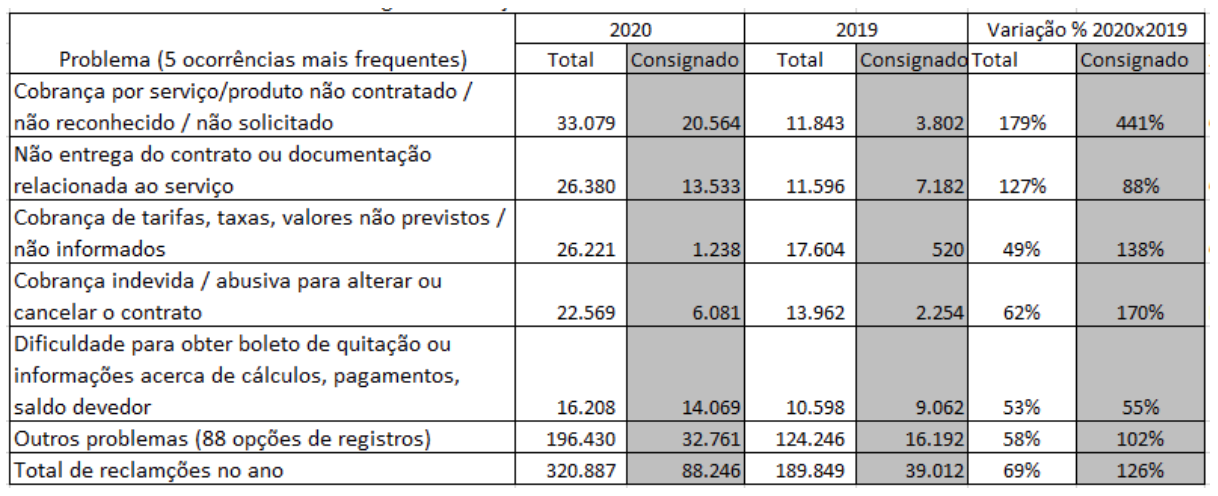

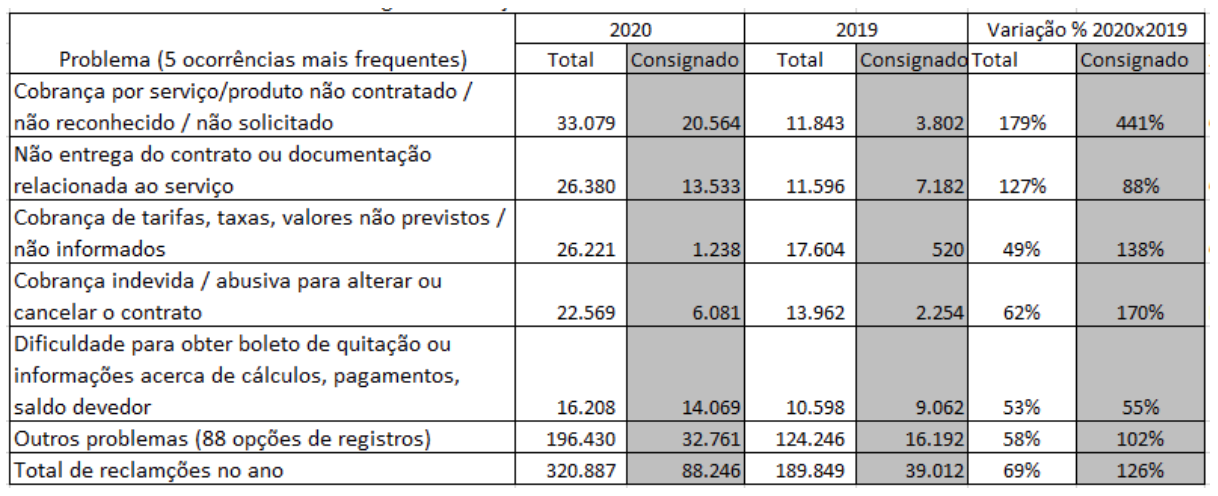

O comparativo das reclamações registradas na plataforma Consumidor.gov.brsomente sobre os serviços financeiros classificados como “Bancos, Financeiras e Administradoras de Cartão” apresentou um crescimento de 69%: foram 320.887, em 2020, ante 189.849 registros, em 2019. Somente as cinco reclamações mais frequentes dessas instituições (124.457) respondem por 51% do total em 2020.

Um terço do total dos registros correspondem a operações com crédito consignado (88.246 registros).

Plataforma consumidor.gov.br – Ranking de reclamações dos bancos

O ranking de reclamações do Banco Central, que concentra apenas queixas sobre instituições financeiras, apresentou um aumento de 72% com 84.825 registros, em 2020, ante 49.275, em 2019. Entre mais de 100 tipos de reclamações procedentes, as cinco ocorrências com mais registros responderam por 51% dos registros do ano, um total de 43.483.

As reclamações registradas no Banco Central evidenciam os principais desafios enfrentados por consumidores no ano passado. Além das ocorrências envolvendo o crédito consignado – 17% dos registros, houve reclamações de “irregularidades, sigilo e segurança envolvendo cartões de crédito”, com 11%; e “irregularidades, sigilo e segurança envolvendo operações de crédito”, com 10% dos registros. Neste último ponto, aliás, houve um aumento expressivo de registros em relação a 2019 (+132%), o que pode ser explicado pela falta de clareza nas medidas de renegociação de crédito anunciadas pelos bancos.

Banco Central – Ranking de reclamações procedentes dos bancos

(*) Irregularidades relativas à integridade, confiabilidade, segurança, sigilo ou legitimidade das operações e serviços relacionados…

Fonte: Banco Central – Ranking de Reclamações / Elaboração: idec

O levantamento realizado nas plataformas Consumidor.gov.br e do Banco Central, confirmou uma tendência também registrada internamente no Idec. Mesmo com o aumento do valor dos planos de saúde e com a saúde como preocupação central durante o ano de 2020, pela primeira vez as reclamações de serviços financeiros superaram as de saúde (20,9%) e atingiram 22,6% das queixas. Em 2019, a saúde tinha 23,8% das reclamações de associados do Instituto e serviços financeiros ocupavam a segunda colocação com 18,5%.

No Idec, a principal queixa contra bancos foi “dificuldade para renegociar ou parcelar dívidas” (14,4%). Em seguida vieram “falta de informação” e “cálculo de juros ou saldo devedor de cartões de crédito”, com 8,6% cada. A ausência de informações também aparece como preocupação dos estudos do Guia dos Bancos Responsáveis (GBR), uma iniciativa internacional, liderada pelo Idec no Brasil.

Os bancos, por exemplo, deixam de informar sobre a existência de contas bancárias sem tarifas e permanecem reajustando suas taxas de serviços para valores acima da inflação em sucessivos 10 anos, conforme analisa pesquisas do Idec.

Na última avaliação do GBR, divulgada em fevereiro deste ano, ficou evidenciado que, apesar de terem as políticas escritas sobre direitos do consumidor, percebe-se que na prática pouco se faz para garantir que elas saiam do papel. Associada a essa condição, a ausência de fiscalização contribui para a continuidade dos abusos praticados. Por exemplo, a pesquisa explicita que apesar de sete dos noves bancos avaliados objetivarem menos reclamações nas ouvidorias, apenas um deles de fato possui uma meta mensurável para alcançar isso.

Falta de comprometimento dos bancos

Os impactos da pandemia com isolamento social, perda e redução de renda e dificuldade de diálogo com os bancos estão refletidos nos dados. As medidas de socorro financeiro anunciadas no final de março de 2020 não foram suficientes e não definiram as regras. Cada instituição adotou critérios próprios dificultando a vida dos consumidores de ter acesso ao próprio banco com a redução das agências e atendimento via call center, restringindo o acesso apenas aos canais digitais.

Assim, os registros apresentaram um crescimento de práticas abusivas recorrentes e representam um total desrespeito aos consumidores num momento de muita vulnerabilidade. Nas três bases de dados observou-se que as reclamações se concentraram em operações de crédito e cobranças indevidas de serviços e tarifas. As questões envolvendo crédito estão diretamente associadas à situação de vulnerabilidade da pandemia, pois muitas instituições financeiras assediaram os consumidores com produtos e serviços, sobretudo com concessão de crédito.

“O aumento no volume de reclamações é consequência da ausência de uma política pública estruturada para combater os abusos dos bancos e maior fiscalização, principalmente na oferta de crédito. Muitas renegociações foram abusivas e houve oportunismo de achar que todos os idosos aposentados e pensionistas estavam em busca de mais crédito, com ampliação da margem de 5% do crédito consignado. E assim, houve a realização de muitas operações não solicitadas. É importante que os consumidores estejam atentos às negociações firmadas através de contratos”, conclui Amorim. -IDEC

|